Descubre cómo analizar la estructura financiera de una empresa a través de ejemplos resueltos en este completo artículo que te guiará paso a paso en el análisis de estados financieros. Comprender la importancia de la estructura financiera es fundamental para evaluar la solidez y estabilidad de cualquier organización. Con ejemplos claros y detallados, aprenderás a identificar los indicadores clave de la salud financiera de una empresa y a interpretar su significado para la toma de decisiones estratégicas. Sumérgete en el mundo de las finanzas corporativas y potencia tus habilidades analíticas. ¡Acompáñanos en este fascinante recorrido!

Contenido

- ¿Qué es la estructura financiera de una empresa con ejemplos?

- ¿Cómo calcular la estructura financiera de una empresa?

- ¿Cómo saber si la estructura financiera de una empresa es la adecuada?

- ¿Qué es la estructura de capital con un ejemplo?

- Ejemplos Prácticos de Estructura Financiera Empresarial: Análisis y Resolución

- La Manera Más Fácil para Entender las Finanzas

- Introducción a la estructura financiera de una empresa

- Análisis de la estructura financiera de una empresa

- Preguntas Frecuentes

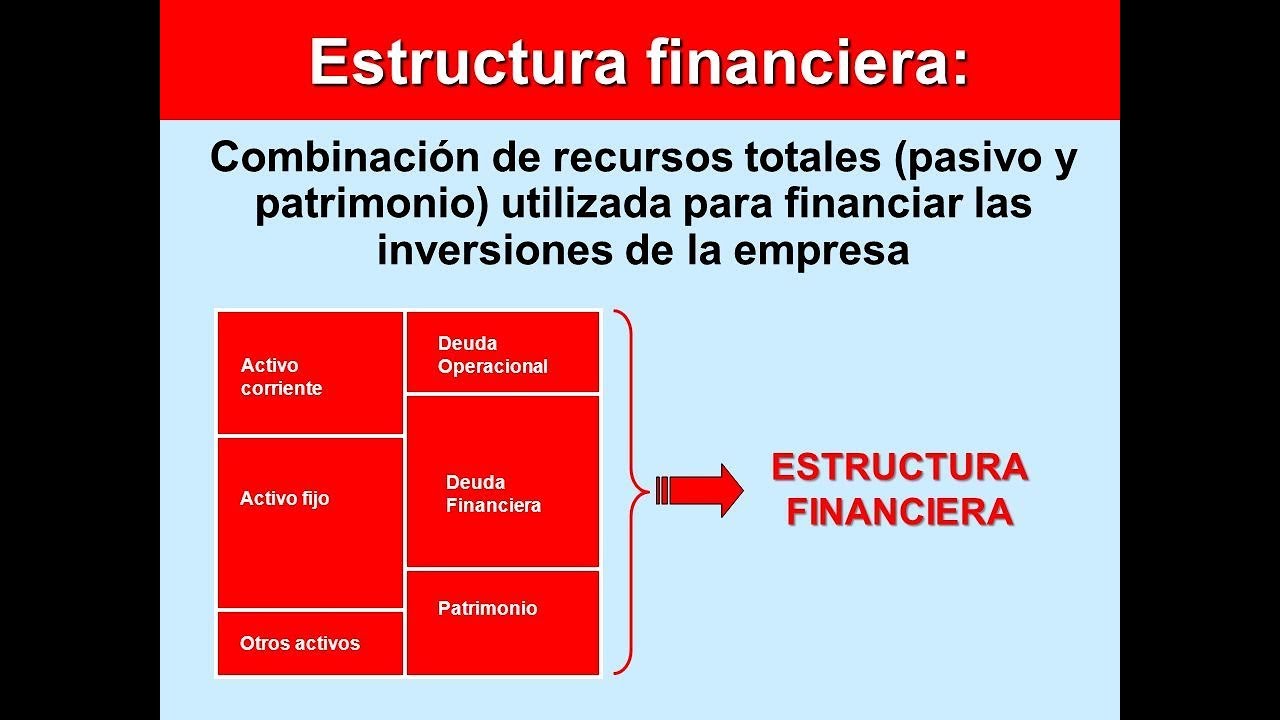

¿Qué es la estructura financiera de una empresa con ejemplos?

La estructura financiera de una empresa se refiere a la forma en que se organiza y se gestiona el capital de la empresa. Esto incluye la proporción de deuda y capital social, así como la forma en que se financian las actividades de la empresa.

Componentes de la estructura financiera de una empresa

La estructura financiera de una empresa está compuesta por varios elementos clave. A continuación, se presentan algunos de los componentes más importantes:

- Deuda a corto plazo: La deuda a corto plazo se refiere a los préstamos y créditos que deben ser pagados en un plazo de un año o menos.

- Deuda a largo plazo: La deuda a largo plazo se refiere a los préstamos y créditos que deben ser pagados en un plazo de más de un año.

- Capital social: El capital social se refiere al dinero aportado por los accionistas o propietarios de la empresa.

Tipos de estructuras financieras de empresas

Existen varios tipos de estructuras financieras que pueden adoptar las empresas. A continuación, se presentan algunos ejemplos:

- Estructura financiera conservadora: Una estructura financiera conservadora se caracteriza por un bajo nivel de deuda y un alto nivel de capital social.

- Estructura financiera agresiva: Una estructura financiera agresiva se caracteriza por un alto nivel de deuda y un bajo nivel de capital social.

- Estructura financiera mixta: Una estructura financiera mixta combina elementos de las estructuras financieras conservadora y agresiva.

Ejemplos de estructuras financieras de empresas

A continuación, se presentan algunos ejemplos de estructuras financieras de empresas:

- Empresa de tecnología: Una empresa de tecnología puede tener una estructura financiera agresiva, con un alto nivel de deuda y un bajo nivel de capital social, para financiar la investigación y el desarrollo de nuevos productos.

- Empresa de servicios: Una empresa de servicios puede tener una estructura financiera conservadora, con un bajo nivel de deuda y un alto nivel de capital social, para mantener la estabilidad y la solvencia.

- Empresa de manufactura: Una empresa de manufactura puede tener una estructura financiera mixta, con un nivel moderado de deuda y un nivel moderado de capital social, para financiar la producción y la expansión.

¿Cómo calcular la estructura financiera de una empresa?

Para calcular la estructura financiera de una empresa, es fundamental analizar los diferentes componentes que la integran. Esto incluye la evaluación de los activos, pasivos y patrimonio, así como la relación entre ellos. La estructura financiera de una empresa se refiere a la forma en que se financian sus actividades y se asignan sus recursos.

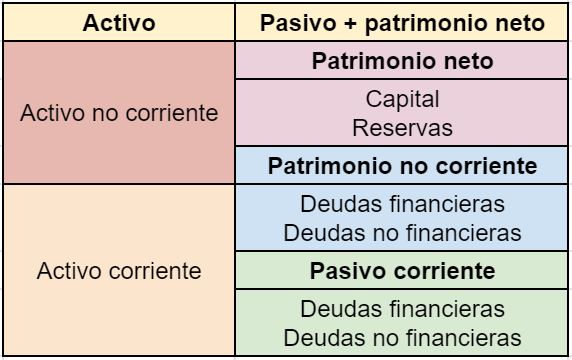

1. Análisis de los Activos y Pasivos

El análisis de los activos y pasivos es un paso crucial en la evaluación de la estructura financiera de una empresa. Esto implica identificar y clasificar los diferentes tipos de activos y pasivos, tales como:

- Activos corrientes: efectivo, cuentas por cobrar, inventarios, etc.

- Activos no corrientes: propiedades, planta y equipo, inversiones, etc.

- Pasivos corrientes: cuentas por pagar, deudas a corto plazo, etc.

- Pasivos no corrientes: deudas a largo plazo, obligaciones, etc.

2. Evaluación del Patrimonio

El patrimonio de una empresa se refiere a la diferencia entre sus activos y pasivos. La evaluación del patrimonio implica analizar:

- Capital social: el monto total de las acciones emitidas por la empresa.

- Reservas: las ganancias retenidas por la empresa y no distribuidas a los accionistas.

- Utilidades: las ganancias obtenidas por la empresa en un período determinado.

3. Análisis de la Relación entre Activos, Pasivos y Patrimonio

La relación entre activos, pasivos y patrimonio es fundamental para entender la estructura financiera de una empresa. Algunos de los indicadores clave que se deben analizar son:

- Ratio de endeudamiento: la relación entre los pasivos y el patrimonio.

- Ratio de liquidez: la relación entre los activos corrientes y los pasivos corrientes.

- Ratio de rentabilidad: la relación entre las utilidades y el patrimonio.

¿Cómo saber si la estructura financiera de una empresa es la adecuada?

Para determinar si la estructura financiera de una empresa es la adecuada, es fundamental analizar varios factores clave. La estructura financiera se refiere a la forma en que una empresa financia sus operaciones y proyectos, ya sea a través de deudas, acciones o reservas internas. Una estructura financiera adecuada debe equilibrar el riesgo y el rendimiento, permitiendo a la empresa alcanzar sus objetivos financieros y maximizar el valor para sus accionistas.

Evaluación de la estructura de capital

La evaluación de la estructura de capital es un paso crucial para determinar si la estructura financiera de una empresa es adecuada. Esto implica analizar la proporción de deudas y acciones en la estructura de capital de la empresa.

- Analizar la relación de endeudamiento, que se refiere a la proporción de deudas en relación con el patrimonio neto de la empresa.

- Evaluar la estructura de costos, considerando los costos fijos y variables, y cómo estos afectan la rentabilidad de la empresa.

- Considerar la flexibilidad financiera, es decir, la capacidad de la empresa para adaptarse a cambios en el entorno financiero y económico.

Análisis de la gestión de la deuda

La gestión de la deuda es un aspecto crítico de la estructura financiera de una empresa. Un análisis detallado de la gestión de la deuda puede ayudar a determinar si la estructura financiera es adecuada.

- Evaluar la política de endeudamiento, considerando la cantidad y el tipo de deudas que la empresa ha adquirido.

- Analizar la capacidad de pago, es decir, la capacidad de la empresa para cumplir con sus obligaciones financieras.

- Considerar la exposición al riesgo, es decir, la vulnerabilidad de la empresa a cambios en las tasas de interés y otros factores que pueden afectar su capacidad para pagar sus deudas.

Análisis de la rentabilidad y el valor

Finalmente, un análisis de la rentabilidad y el valor puede ayudar a determinar si la estructura financiera de una empresa es adecuada.

- Evaluar la rentabilidad financiera, considerando la tasa de retorno sobre la inversión (ROI) y la tasa de retorno sobre el patrimonio neto (ROE).

- Analizar la creación de valor, es decir, la capacidad de la empresa para generar valor para sus accionistas a través de la creación de riqueza y la distribución de dividendos.

- Considerar la sostenibilidad financiera, es decir, la capacidad de la empresa para mantener su rendimiento financiero a largo plazo.

¿Qué es la estructura de capital con un ejemplo?

La estructura de capital se refiere a la forma en que una empresa financia sus activos y operaciones a través de la combinación de deuda y capital propio. Esto incluye la proporción de financiamiento a través de préstamos, bonos, acciones y otras formas de financiamiento. La estructura de capital óptima es aquella que minimiza el costo del capital y maximiza el valor de la empresa. Un ejemplo de estructura de capital es el caso de una empresa que tiene un valor total de activos de $100.000, de los cuales $40.000 son financiados a través de deuda (préstamos y bonos) y $60.000 a través de capital propio (acciones). En este caso, la estructura de capital de la empresa es 40% de deuda y 60% de capital propio.

Tipos de estructuras de capital

La estructura de capital de una empresa puede variar dependiendo de sus necesidades y objetivos. A continuación, se presentan algunos tipos de estructuras de capital:

- Estructura de capital conservadora: se caracteriza por un alto porcentaje de capital propio y un bajo porcentaje de deuda. Esto reduce el riesgo de la empresa, pero también puede limitar su capacidad de crecimiento.

- Estructura de capital moderada: se caracteriza por un equilibrio entre deuda y capital propio. Esto permite a la empresa aprovechar las ventajas de la deuda (como la deducción de intereses) sin asumir demasiado riesgo.

- Estructura de capital agresiva: se caracteriza por un alto porcentaje de deuda y un bajo porcentaje de capital propio. Esto puede aumentar el riesgo de la empresa, pero también puede proporcionar mayores retornos si se gestiona adecuadamente.

Ventajas y desventajas de la deuda en la estructura de capital

La deuda puede ser una herramienta útil en la estructura de capital de una empresa, pero también conlleva algunos riesgos. A continuación, se presentan algunas ventajas y desventajas de la deuda:

- Ventajas: Deducción de intereses: los intereses pagados sobre la deuda pueden deducirse de los impuestos, lo que reduce la carga fiscal de la empresa. Aumento de la rentabilidad: la deuda puede aumentar la rentabilidad de la empresa si se utiliza para financiar proyectos rentables. Flexibilidad: la deuda puede proporcionar flexibilidad a la empresa para financiar sus necesidades a corto plazo.

- Desventajas: Riesgo de insolvencia: si la empresa no puede pagar sus deudas, puede enfrentar la insolvencia y la quiebra. Costos de intereses: los intereses pagados sobre la deuda pueden ser altos y reducir la rentabilidad de la empresa. Restricciones: la deuda puede conllevar restricciones sobre la capacidad de la empresa para tomar decisiones estratégicas.

Cómo determinar la estructura de capital óptima

La estructura de capital óptima de una empresa depende de varios factores, incluyendo su tamaño, industria y objetivos. A continuación, se presentan algunos pasos para determinar la estructura de capital óptima:

- Análisis de la situación actual: evalúe la estructura de capital actual de la empresa y su impacto en la rentabilidad y el riesgo.

- Definición de los objetivos: establezca los objetivos de la empresa, incluyendo su tasa de crecimiento deseada y su nivel de riesgo aceptable.

- Análisis de las opciones de financiamiento: evalúe las opciones de financiamiento disponibles, incluyendo la deuda y el capital propio.

Ejemplos Prácticos de Estructura Financiera Empresarial: Análisis y Resolución

La estructura financiera empresarial es un aspecto crucial en la gestión de una organización, ya que determina cómo se financian las operaciones y proyectos de la empresa. En este contexto, es fundamental realizar un análisis detallado de la estructura financiera para identificar posibles desequilibrios y tomar decisiones estratégicas que permitan resolverlos.

Para comprender mejor la importancia de la estructura financiera empresarial, a continuación se presentan algunos ejemplos prácticos:

- Uso de capital propio vs. capital ajeno: Una empresa debe encontrar el equilibrio adecuado entre financiar sus operaciones con capital propio y capital ajeno. Un exceso de deuda puede incrementar el riesgo financiero, mientras que un exceso de capital propio puede limitar las oportunidades de crecimiento.

- Estructura de capital óptima: Mediante el análisis de la estructura de capital, se puede determinar cuál es la combinación más adecuada de deuda y capital propio para maximizar el valor de la empresa y minimizar el costo de capital.

- Gestión eficiente de activos y pasivos: Es fundamental gestionar de forma eficiente los activos y pasivos de la empresa para garantizar la liquidez, rentabilidad y solvencia. Por ejemplo, optimizar el ciclo de conversión de efectivo puede mejorar la salud financiera de la organización.

- Impacto de decisiones de inversión y financiación: Cada decisión de inversión o financiación tiene un impacto directo en la estructura financiera de la empresa. Por lo tanto, es crucial evaluar cuidadosamente las opciones disponibles y considerar su efecto a largo plazo.

- Resolución de desequilibrios: Una vez identificados los desequilibrios en la estructura financiera, es necesario implementar estrategias para corregirlos. Esto puede implicar la reestructuración de deudas, la emisión de nuevos instrumentos financieros o la optimización de los procesos internos.

- Monitoreo constante: La estructura financiera no es estática y puede verse afectada por cambios en el entorno económico, decisiones de la competencia o fluctuaciones en los mercados financieros. Por tanto, es fundamental realizar un seguimiento constante y ajustar la estructura financiera según sea necesario.

En conclusión, el análisis y la resolución de la estructura financiera empresarial son procesos fundamentales para garantizar la estabilidad y el crecimiento sostenible de una empresa. Al comprender los principios clave y aplicar estrategias efectivas, las organizaciones pueden optimizar su estructura financiera y mejorar su posición competitiva en el mercado.

La Manera Más Fácil para Entender las Finanzas

Introducción a la estructura financiera de una empresa

Concepto de estructura financiera

La estructura financiera de una empresa se refiere a la forma en que está compuesta su combinación de capital propio y capital ajeno para financiar sus operaciones y proyectos. En este sentido, la estructura financiera es clave para determinar la estabilidad y solvencia de la empresa, así como su capacidad para enfrentar situaciones adversas o aprovechar oportunidades de crecimiento.

Importancia de la estructura financiera

La estructura financiera impacta directamente en la rentabilidad de la empresa, ya que determina los costos financieros asociados al capital prestado. Una estructura equilibrada puede permitir a la empresa reducir sus costos de financiamiento y maximizar sus rendimientos. Además, la estructura financiera influye en la percepción de los inversionistas y acreedores sobre la solidez y viabilidad del negocio.

Análisis de la estructura financiera de una empresa

Ejemplo práctico de estructura financiera

Para ilustrar cómo se analiza la estructura financiera de una empresa, consideremos el caso de una compañía que tiene un total de activos por valor de $1,000,000. De ese monto, $400,000 están financiados con capital propio y $600,000 con deuda. Esto significa que la empresa tiene una proporción de capital propio del 40% y de capital ajeno del 60%.

Riesgos y beneficios de la estructura financiera

Una estructura financiera con un alto nivel de deuda puede aumentar la rentabilidad de la empresa en momentos de bonanza, ya que los intereses pagados por la deuda son deducibles de impuestos. Sin embargo, en épocas de crisis económica, una alta carga de deuda puede poner en riesgo la viabilidad del negocio al incrementar los costos financieros y la presión sobre la liquidez.

Preguntas Frecuentes

¿Cuáles son los componentes principales de la estructura financiera de una empresa y cómo impactan en su solidez y estabilidad?

Los componentes principales de la estructura financiera de una empresa son el capital propio y el pasivo. Estos impactan en su solidez y estabilidad al determinar la proporción de deuda y recursos propios que utiliza para financiarse. Una mayor presencia de capital propio suele indicar mayor solidez, ya que disminuye el riesgo de quiebra en situaciones adversas, mientras que un exceso de deuda puede comprometer la estabilidad financiera.

¿Qué diferencias existen entre la estructura financiera óptima y la estructura financiera real de una empresa? ¿Cómo pueden influir en sus decisiones estratégicas y su capacidad de crecimiento?

La estructura financiera óptima es aquella teórica que maximiza el valor de la empresa al encontrar el equilibrio ideal entre deuda y capital propio, mientras que la estructura financiera real es la que la empresa utiliza en la práctica, considerando factores como riesgo, costos financieros y condiciones del mercado.

Estas diferencias pueden influir en las decisiones estratégicas de la empresa al afectar su capacidad de endeudamiento, costos financieros y riesgos asociados. Una estructura financiera adecuada puede permitir a la empresa acceder a financiamiento a tasas favorables y mantener un nivel óptimo de liquidez, lo que favorece su crecimiento. Por otro lado, una estructura financiera desequilibrada podría limitar su capacidad de inversión y crecimiento a largo plazo.

¿Podrías proporcionar un ejemplo resuelto de cómo calcular el nivel de endeudamiento de una empresa y su impacto en su estructura financiera?

Para calcular el nivel de endeudamiento de una empresa, se puede utilizar la siguiente fórmula:

Endeudamiento = (Pasivo Total / Activo Total) x 100

Por ejemplo, si una empresa tiene un pasivo total de $500,000 y un activo total de $1,000,000, el cálculo sería:

Endeudamiento = ($500,000 / $1,000,000) x 100 = 50%

El impacto de un alto nivel de endeudamiento en la estructura financiera de una empresa puede ser un mayor riesgo de insolvencia, dificultades para acceder a financiamiento adicional, y posibles restricciones en la toma de decisiones estratégicas debido a compromisos financieros existentes.

¿Cómo influye la estructura financiera de una empresa en su capacidad para atraer inversores y obtener financiamiento externo?

La estructura financiera de una empresa influye en su capacidad para atraer inversores y obtener financiamiento externo al reflejar la solidez de sus activos, pasivos, y la eficiencia en el uso de recursos financieros disponibles.

En conclusión, comprender la estructura financiera de una empresa es crucial para su éxito y sostenibilidad a largo plazo. A través de estos ejemplos resueltos, hemos analizado cómo se aplican los conceptos financieros en la práctica. ¡Comparte este artículo con otros interesados en el tema y sigue explorando más sobre este fascinante campo!